Индивидуальные предприниматели на патентной системе налогообложения обязаны платить фиксированные страховые взносы, а при доходе свыше определенной суммы - дополнительные взносы. Рассмотрим методику расчета этих платежей.

Содержание

Порядок расчета дополнительных взносов

- Определение предельного дохода

- Расчет превышения лимита

- Исчисление суммы дополнительных взносов

- Учет сроков уплаты

Основные параметры расчета на 2024 год

| Показатель | Значение |

| Фиксированные взносы | 45 842 рубля (ОПС) + 11 302 рубля (ОМС) |

| Лимит дохода | 300 000 рублей в год |

| Ставка допвзносов | 1% от суммы превышения |

| Максимальная сумма | 257 061 рубль (для ОПС) |

Формула расчета

Дополнительные взносы = (Доход за год - 300 000 руб.) × 1%

Пример расчета

| Годовой доход | 1 500 000 рублей |

| Превышение лимита | 1 500 000 - 300 000 = 1 200 000 рублей |

| Дополнительные взносы | 1 200 000 × 1% = 12 000 рублей |

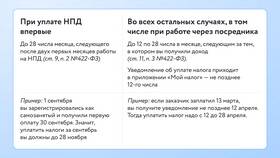

Порядок уплаты

- Фиксированная часть - до 31 декабря текущего года

- Дополнительные взносы - до 1 июля следующего года

- Возможность уплаты взносов частями в течение года

КБК для оплаты

| Вид взноса | КБК |

| Фиксированный взнос ОПС | 182 1 02 02140 06 1110 160 |

| Фиксированный взнос ОМС | 182 1 02 02103 08 1013 160 |

| Дополнительный взнос | 182 1 02 02140 06 1110 160 |

Особенности расчета

- Доход считается без учета расходов

- При нескольких патентах доходы суммируются

- Взносы уменьшают налог по патенту

- ИП без работников могут учесть всю сумму взносов

Как уменьшить налог

- Уплатить фиксированные взносы до получения патента

- Дополнительные взносы платить по мере возникновения

- Учитывать взносы в том периоде, когда они были оплачены

Частые ошибки

| Ошибка | Как избежать |

| Неучет всех патентов | Суммировать доход по всем действующим патентам |

| Просрочка платежа | Установить напоминания о сроках уплаты |

| Неправильный КБК | Проверять актуальные коды при заполнении платежки |